银保监会公布的数据显示,截至今年3月末,保险资金运用余额为17.06万亿元,保险资管已经成为“大资管”的重要组成部分。近期,保险资管机构集体披露年报,引发业内广泛关注。截至5月13日,除安邦资产外,其余23家保险资产管理公司和4家专业养老金管理公司均发布了2018年年度信息报告。整体来看,2018年,27家保险资管机构共实现净利润77.95亿元,同比减少21.9%。

营业收入同比下滑

截至2018年末,27家保险机构的资产规模合计达868.63亿元,较2017年末增加约89亿元。资产规模位居首位的是中再资产,其资产规模达128.22亿元,其他资产规模超过百亿元的保险资管机构还有国寿资产、平安资产,后两者的资产规模分别为104.14亿元和105.80亿元。

根据各家保险资管机构年报所披露的数据,2018年,27家保险资管机构共实现营业收入208.1亿元,同比下降10.2%。其中,中再资产、泰康资产、华夏久盈资产和百年保险资产的营业收入同比降幅超过四成。

目前而言,保险资产管理公司的资金来源主要有三类,首先是管理母公司的保费收入,这也是保险资管机构的主要资金来源;其次是承接银行等第三方金融机构的委托管理资金;最后则是主动发起设立保险资管计划。从去年行业发展情况来看,2018年,保险业原保费收入同比增速仅为3.92%,特别是寿险业务原保费收入增速同比下降3.41%,保费收入增速放缓自然在一定程度上收紧了保险资管机构的“钱袋子”。

再从另外一个方面来看,根据中国保险资产管理业协会公布的数据,2018年,26家保险资产管理公司注册债权投资计划和股权投资计划共213项,合计注册规模为4547.26亿元。而在2017年,则有24家保险资产管理公司注册债权投资计划和股权投资计划共216项,合计注册规模5075.47亿元。同2017年相比,2018年,保险资管产品注册规模同比下降10.4%。这无疑也会是影响保险资管机构营收的重要因素。

仅有一家遭遇亏损

再来看保险资管机构的盈利情况。2018年,在27家保险资管机构中,有26家实现盈利,仅中再资产呈现亏损。年报数据显示,2017年中再资产的净利润为1.13亿元,而在2018年,中再资产亏损1.39亿元。与此同时,在营业收入方面,中再资产在2018年的营业收入较2017年同比减少67.8%。

在26家实现盈利的保险资管机构中,平安资产以26.56亿元的净利润位居首位。紧随其后是泰康资产和国寿资产。2018年,泰康资产和国寿资产分别实现净利润10.81亿元和10.39亿元。此外,国寿养老、阳光资产、太平资产和华泰资产4家机构在2018年的净利润均超过3亿元,具体分别为3.52亿元、3.26亿元、3.17亿元、3.08亿元。

2018年,共有13家保险资管机构净利润实现同比增长。其中,涨幅最大的为国寿养老,其净利润同比增长约2414%。如此高的增幅与基数较低有关,年报显示,2017年,国寿养老的净利润仅为0.14亿元。其他净利润增幅较大的保险资管机构还有人保养老、新华养老、合众资产等。

在14家净利润下滑的保险资管机构中,泰康资产、光大永明资产、华安财保资产、长城财富资产、华夏久盈资产、百年保险资产等机构的净利润同比降幅超过50%,华泰资产、太平资产、阳光资产、民生通惠资产、生命保险资产等机构的净利润降幅也超过10%。2018年,国寿养老净利润同比下降7.73%,建信保险资产净利润同比微降。

险资运用迎来利好

回顾2018年保险资管机构的表现之后,又该对2019年抱有怎样的期待?政策层面不断释放出的利好绝对是不容忽视的因素。

去年,资管新规落地,对此,业内人士普遍认为资管新规带给保险资管的机遇大于挑战。一方面,资管新规的实施,有利于保险资管参与公平的市场竞争;另一方面,资管新规打破刚性兑付,实行产品净值化管理,这也将使风险较为稳健的保险资管产品有机会赢得更多青睐。

随着我国保险业扩大对外开放的脚步加快,保险资管机构队伍也将迎来扩容。去年,银保监会先后批复同意工银安盛人寿、交银康联人寿、中信保诚人寿发起筹建工银安盛资产管理有限公司、交银康联资产管理有限公司和中信保诚资产管理有限责任公司。

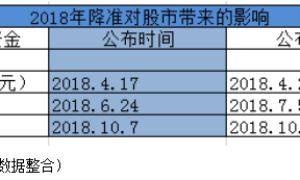

更令保险资管机构感到振奋的或许还要数险资运用方面的政策“松绑”。去年10月,银保监会先是允许保险资产管理公司设立专项产品,参与化解上市公司股票质押流动性风险,随后又对《保险资金投资股权暂行办法》进行修订,拟取消保险资金开展股权投资的行业范围限制。今年年初,中国银保监会新闻发言人肖远企表示,银保监会鼓励保险公司使用长久期账户资金,增持优质上市公司股票和债券,拓宽专项产品投资范围,加大专项产品落地力度。支持保险公司开展价值投资、长期投资,研究推进保险公司长期持有股票的资产负债管理监管评价机制。对于保险资金一般股票和重大股票投资等,依法合规加快有关备案、核准工作。随后不久,银保监会又发文表示,将简化股权投资计划和保险私募基金注册程序,以支持保险机构加大股权投资力度,提高股权投资计划和保险私募基金注册效率。

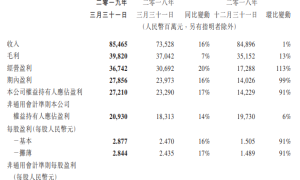

上市险企在今年一季度投资端的表现同样能给资管机构带来一些信心。今年前三个月,得益于投资收益大涨,4家上市险企合计实现归母净利润同比大幅增长76.4%。中银国际证券分析师王维逸表示,2019年权益市场显著回暖,债市企稳,预计险企投资端有望大幅回暖。

作者:钱林浩

微信扫一扫打赏

微信扫一扫打赏 支付宝扫一扫打赏

支付宝扫一扫打赏